- Небольшое вступление

- Фьючерсный контракт и принципы его торговли

- Отличительные особенности срочного рынка

- Особенности торговли фьючерсами на Московской Бирже

- Кредитное плечо

- Экономия на комиссиях

- Возможность работы с короткой продажей

- Типы фьючерсных контрактов

- Как происходит работа с фьючерсами

- Решение принято. С чего начать?

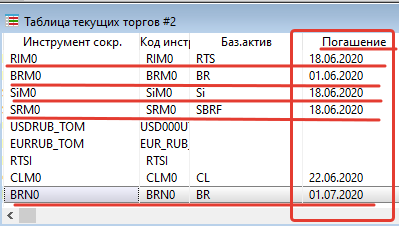

- Экспирация: что важно помнить

- Подведем итоги.

Небольшое вступление

Друзья, приветствую. Я последние два года торгую только фьючерсами и решила написать несколько статей о торговле фьючерсами на Московской бирже. Надеюсь вам будет весьма полезна данная информация.

Тем более фьючерсы нередко дают возможность зарабатывать просто баснословные деньги. У меня был случай, когда за одну сделку по фьючерсу доллар/рубль я заработала больше 90% прибыли.

Кстати, видео об этом есть на моем youtube канале.

В настоящее время перед многими частными инвесторами встает вопрос о том, как оптимально разместить свободные денежные средства, при этом иметь возможность управлять рисками от вложений и рассчитывать на высокий уровень доходности.

В текущей непростой обстановке повышенной неопределенности для многих частных лиц становятся приоритетным и востребованным осуществлять вложения на короткие сроки (от нескольких месяцев до года) с возможностью проведения спекулятивных операций.

Когда речь идет о денежных суммах, превышающих гарантированный к возврату со стороны государства размер по банковским вкладам, ставка по которым в последнее время постоянно снижается.

А на сам процентный доход вводится дополнительный налог, или когда накопительные инвестиционные продукты не обеспечивают желаемый уровень доходности, заслуживающим внимание вариантом может стать работа с фьючерсами.

Фьючерсный контракт и принципы его торговли

Одним из наиболее востребованных инструментов для краткосрочного спекулятивного инвестирования является фьючерс (от английского: «futures» или «futures contract»). Фьючерс является производным финансовым инструментом (деривативом) от основного, базового актива.

В роли базового актива могут выступать любые финансовые инструменты: акции, облигации, сырьевые товары, котирующиеся на биржах (нефть, золото, металлы, зерно), а также фондовые индексы, валюта и валютные пары, индексы, ставки по процентам.

По сути, фьючерс является обязательным к исполнению сторонами (продавцом и покупателем) договором, контрактом о том, что через согласованный период времени (как правило, в договоре всегда указывается конкретная дата) покупатель выкупит у продавца базовый актив по цене, которая была согласована непосредственно в момент подписания договора.

Таким образом, два ключевых свойства фьючерса заключается в следующем:

- В основе любого фьючерсного контракта находится базовый актив, а сам фьючерс является его производным инструментом;

- Фьючерс всегда имеет срок действия (исполнения).

Эти ключевые свойства объясняют тот факт, что торговля фьючерсами на Московской бирже (МБ) происходит в отдельном сегменте — на срочном рынке (FORTS), который является одной из ведущих и пользующихся неизменным высоким интересом у инвесторов площадок.

Московская биржа является флагманом по организации работы с производными финансовыми инструментами в России и восточноевропейских странах.

Повышенный интерес инвесторов к срочной площадке связан с понятными и несложными условиями начала торговли для частных инвесторов, наличием на бирже развитой инфраструктуры.

Эта инфаструктура обеспечивает информационную безопасность проведения операций, гарантируемую самой биржей, а также возможностью использования в работе современных технологий, отработанных и имеющих успешный опыт практического применения в биржевой торговле фьючерсами.

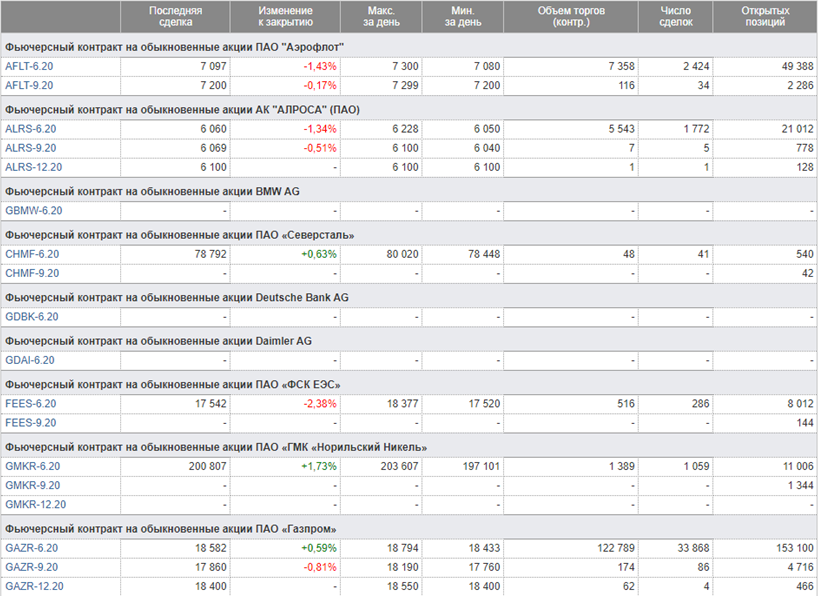

Для торговли фьючерсами на Московской бирже, из которых самыми востребованными являются контракты на акции, на товары, на валюту и валютные пары, на индексы (например, на волатильность российского рынка. На сегодняшний день доступно порядка 50 базовых активов.

Объемы торговли на рынке деривативов и по мировой, и по российской практике существенно превышает объемы торгов по базовым активам.

Отличительные особенности срочного рынка

Основная направленность срочного рынка – совершение спекулятивных операций с целью извлечения повышенного дохода.

Для вхождения на этот рынок и начала работы инвестору, как правило, не требуется полной суммы для оплаты контракта, достаточно гарантийного обеспечения (около 10% от цены контракта), при этом как возможная прибыль, так и возможный убыток при работе с производными финансовыми инструментами существенно выше, чем с базовыми активами: акциями, облигациями или индексами.

Отличительными особенностями срочного рынка являются возможность осуществлять страхование рисков, более низкие комиссии по сравнению с фондовым рынком и более длинный торговый день, что предоставляет возможность более оперативно реагировать на события даже после закрытия фондового рынка.

На Московской бирже торговая сессия происходит в интервале с 10:00 до 23:50. С 14:00 до 14:05 и с 18:45 до 19:00 торговля приостанавливается для проведения клиринговой сессии.

В результате клиринговой сессии подводятся итоги прошедших торгов, после чего происходит корректировка гарантийных обеспечений, в зависимости от того, вырос или упал в цене базовый актив, на который оформлен фьючерсный контракт.

Другим важным моментом являются имущественные права: приобретая акции на фондовом рынке, вы становитесь совладельцем доли в компании, чьи акции приобрели, имеете право участвовать в годовом собрании акционеров, получать дивиденды.

Работая с деривативом на акции, вы не приобретаете имущественных прав, а только фиксируете цену покупки или продажи акции через установленный контрактом срок.

За время работы Московская биржа ввела в торговый оборот фьючерсные контракты, базовыми активами для которых выступают:

- Индексы РТС

- Московской Биржи

- Российский индекс волатильности

- Индексы ключевых отраслей (нефтегазовый комплекс, производство и обработка металлов)

- Акции российских компаний

- Федеральные облигации

- Валюта и валютные пары

- Ставка 3-х месячного кредита MosPrime

- Сырьевые товары.

На текущий момент на Московской бирже идет работа по фьючерсным контрактам на акции 30 компаний, российских и немецких. Среди них – Татнефть, банк ВТБ, Магнит, Газпром, Сбербанк, Siemens, Volkswagen. Все фьючерсы на акции российских компаний являются поставочными.

Востребованный у трейдеров товарный фьючерс – на нефть марки Brent. Для торговли доступны порядка 12 контрактов. Помимо нефти в качестве базовых активов доступны золото, серебро, медь, платина, палладий и сахар.

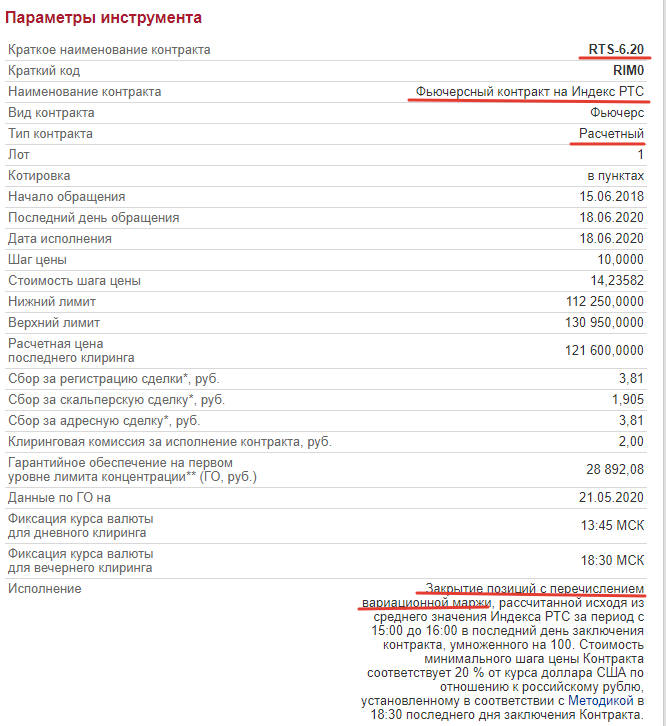

Для торгов доступны фьючерсы на индекс РТС, два фьючерса на индекс Московской биржи, контракт на индекс волатильности российского рынка (RVI).

Достоинством контрактов на индексы является то, что появляется возможность сыграть рынком целиком, а не по отдельным акциям. Фьючерс на индекс волатильности RVI – спекулятивный инструмент, позволяющий сделать ставку на рост или снижение волатильности

По итогам 2019 года по валютным и товарным фьючерсам ведется самый существенный объем торгов: порядка 40% по товарным и больше 30% по валютным от общего объема срочного рынка МБ соответственно.

Инвестору, который хочет начать работу на срочном рынке, предпочтительно ориентироваться и в принципах работы на рынках базовых активов, чтобы без труда ориентироваться в терминологии и свободно работать с программным обеспечением биржи.

Также для того, чтобы принять взвешенное и обоснованное решение и начать торговать фьючерсами на Московской бирже, необходимо разобраться в специфике инвестирования в этот финансовый инструмент, понимать базовые принципы максимизации доходности и управления рисками по ним.

Особенности торговли фьючерсами на Московской Бирже

Кредитное плечо

Ключевым отличием (и, пожалуй, одним из главных преимуществ) работы с фьючерсом от работы с любым из базовых активов является то обстоятельство, что частному инвестору не обязательно располагать всей суммой на покупку фьючерса на момент заключения контракта.

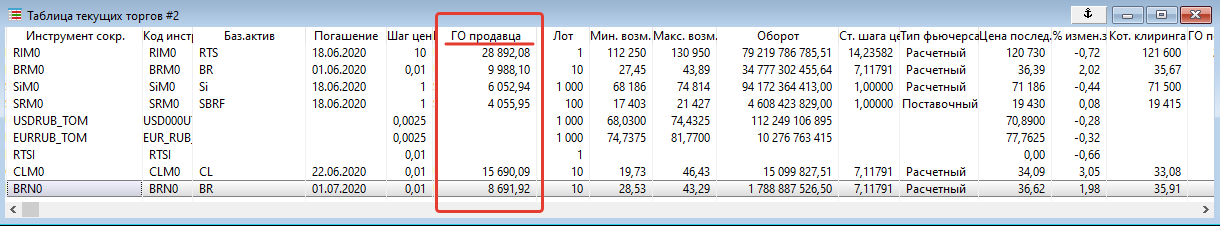

Биржа как гарант выполнения сделки предоставляет бесплатное кредитное плечо и требует от инвестора внести только часть суммы в качестве гарантии выполнения фьючерсного контракта, и называется «гарантийное обеспечение».

В зависимости от того, что за базовый актив является основой для фьючерса, диапазон гарантийного обеспечения варьируется на Московской бирже от 8 до 13% от основной стоимости контракта.

Экономия на комиссиях

Другим важным преимуществом работы с фьючерсами являются более низкие комиссии по сравнению с фондовым рынком.

При работе с акциями ключевой и самой существенной комиссией является плата депозитарию за электронное хранение и учет ценных бумаг. В случае с фьючерсами требований по депозитарному хранению и учету нет, и комиссия платится только бирже как гаранту выполнения сделки и брокеру за посредничество и оказание услуг по торговле на бирже.

Возможность работы с короткой продажей

При работе с фьючерсными контрактами не возникает ограничений по короткой продаже – возможности у покупателя продать базовый актив, на который заключен контракт, не владея самим активом.

Фьючерсы – это производные инструменты, поэтому их продажа или покупка определяет лишь действие, без необходимости брать «взаймы» у брокера необходимые базовые активы (например, акции или облигации) с обязательной необходимостью их обязательного последующего возврата, чаще всего с процентами.

При организации торговли производными финансовыми инструментами на Московской бирже значения базового актива (количество, качественные характеристики, упаковка, нанесение специальной маркировки, если речь идет, к примеру, о сырьевых товарах) прописываются в спецификации к основному договору и являются стандартизированными параметрами для торговой площадки, поскольку биржа проводит их трейдинг.

Ключевым моментом является обязательство как продавца, так и покупателя исполнить фьючерсный контракт по обговоренным в договоре сроку выкупа и цене. При этом МБ выступает гарантом совершения сделки.

Типы фьючерсных контрактов

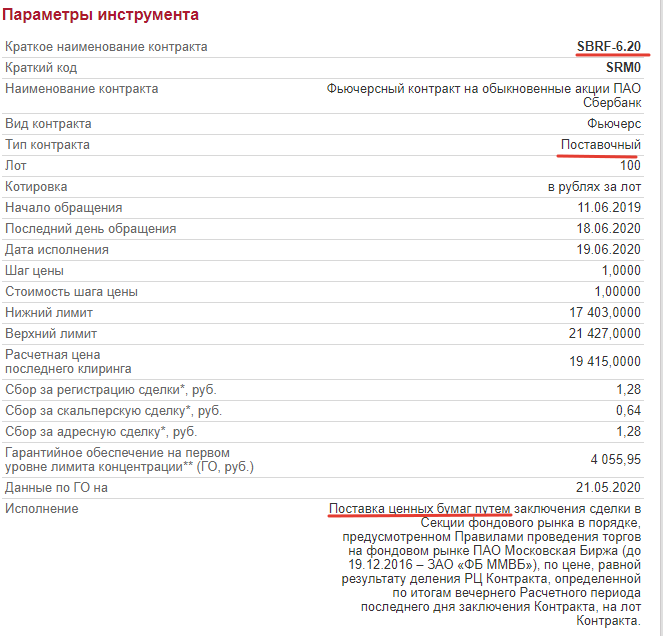

Фьючерсные контракты могут быть поставочными или расчетными.

При поставочном фьючерсном контракте покупатель обязуется купить у продавца заранее обговоренное в спецификации значение (количество) базового актива непосредственно по той цене, которая по утвержденной методике фиксируется на дату последних торгов.

Если срок фьючерсного контракта закончился, а продавец не в состоянии поставить базовый актив покупателю, Московская биржа как гарант сделки накладывает на продавца штраф, компенсируя покупателю его потери.

При беспоставочном (расчетном) фьючерсе денежные расчеты между продавцом и покупателем по договору проводятся только на разницу суммы между ценой фьючерса и рыночной ценой базового актива в момент, когда контракт исполняется. Физической поставки базового актива не происходит.

Это удобный способ расчетов в том случае, когда есть цели хеджирования (страхования) рисков от изменения цены базового актива или в случае проведения спекулятивных операций.

Как происходит работа с фьючерсами

Торговля производными финансовыми инструментами проходит в срочной секции МБ.

Разберем один из вариантов на конкретном примере для того, чтобы понять, какие принципы заложены в механизм торговли на срочном рынке биржи.

Предположим, вы как частный инвестор видите перспективы в развитии одной из компаний, чьи акции торгуются на бирже. В январе 2020 года вы как покупатель принимаете решение о покупке 10 акций этой компании по цене 200 рублей за акцию до октября 2020 года.

В момент заключения фьючерсного контракта вы оплачиваете часть суммы, которая выступает гарантийным обеспечением вашего желания акции приобрести. Если к моменту исполнения фьючерсного контракта в октябре цена акций оправдает ваши ожидания и возрастет до 240 рублей, вы сможете купить их по зафиксированной в январе цене и тут же продать на бирже по текущей рыночной цене.

В таком случае ваш доход с одной акции составит 40 рублей, а доход с пакета акций, включенных в фьючерсный контракт, составит 400 рублей.

Гарантийное обеспечение при работе на Московской бирже при заключении фьючерсного контракта на акции составляет порядка 10%, и это означает, что для заключения контракта стоимостью 2000 рублей вам как инвестору необходимо предоставить бирже, которая выступает гарантом сделки, лишь 200 рублей.

Решение принято. С чего начать?

Для частных лиц, принявших решение проводить трейдинг фьючерсами на Московской бирже, необходимо определиться с брокером, через которого он получит доступ к терминалу биржи.

Далее нужно скачать специальное приложение или программу, завести денежные средства на свой счет, и торговлю можно начинать. На данный момент процесс организован таким образом, что покупатель подбирает подходящий ему по сроку расчета и цене фьючерсный контракт, и совершает сделку с продавцом.

Кроме цены и срока фьючерсного контракта все остальные параметры стандартизированы биржей, по сути, покупатель подбирает интересующее его предложение и соглашается с ним.

Тоже самое и в случае с продавцом, в чьей выставленной заявке указываются количество акций, облигаций, товара, которое он хочет продать, и цена. Сделка состоится в том случае, если на указанные условия будет найден покупатель.

Всё просто!

Важными моментами при выставлении заявки и работе с фьючерсными контрактами являются следующие пункты:

- В момент заключения фьючерсного контракта и во время его действия цена фьючерса всегда ниже цены базового актива;

- Чем ближе момент исполнения контракта, тем все больше цена фьючерса стремится к рыночной цене базового актива, и в итоге сравнивается с ней.

Экспирация: что важно помнить

Дата исполнения фьючерсного контракта называется экспирацией, и необходимо предельно корректно проводить работу с контрактами по исполнению в эти дни. На Московской бирже экспирация устанавливается для всех производных инструментов унифицировано, в соответствии с биржевым календарем.

Есть квартальные экспирации, приходящиеся на март, июнь, сентябрь и декабрь, при этом последний торговый день определяется между 15 и 20-ого числами месяца исполнения.

Днем фактической поставки/расчета является первый торговый день после последнего дня заключения контракта. Исключение составляют фьючерсы на ОФЗ, исполняющиеся 5-го числа месяца исполнения, и контракты на нефть, которые исполняются ежемесячно в первый торговый день месяца.

Все фьючерсные контракты по своей природе являются инструментами с кредитным плечом, и это значит, ставки на рынке деривативов намного выше, чем реальный объем средств участников фьючерсных торгов.

В дату исполнения фьючерсного контракта одни участники торгов фиксируют прибыль, но нельзя забывать о тех, кто вынужден фиксировать убыток! В таком случае может возникнуть ситуация, когда за период обращения контрактов рынок стал менее волатильным и более предсказуемым, что напрямую влияет на то, что объем спекуляций уменьшается, и большая часть участников торгов уже успевают закрыть позиции или захеджироваться противоположной сделкой по базовому активу к моменту экспирации.

И наоборот — если период обращения был отмечен высокой волатильностью, особенно вблизи самой экспирации, то в последний день обращения объем открытых позиций может быть достаточно большим, чтобы своими действиями участники начали влиять в том числе и на рынок базовых активов.

Подведем итоги.

- Торговля фьючерсами на любые базовые активы на Московской бирже – перспективное направление трейдинга, характеризующееся коротким горизонтом действия контракта (чаще всего, до 1 года) и возможностью получить как существенную прибыль, так и убыток. Сам фьючерс, являясь производным финансовым инструментом, не обеспечивает прав на базовый актив.

- Фьючерсные контракты идеально подходят для проведения спекулятивных маржинальных операций, предоставляя возможность бесплатно пользоваться кредитным плечом, а также экономить на комиссиях по сравнению с работой на рынке акций или облигаций.

- По типу расчетов различают расчетные фьючерсные контракты, которые на МБ чаще всего используются при торговле акциями и облигациями, подразумевающие проведение финансового расчета по вашей позиции (фиксирование убытка или прибыли) в дату исполнения контракта, и поставочные фьючерсные контракты, при которых на дату их исполнения происходит непосредственная покупка базового актива.

- Цена на фьючерс в момент заключения контракта всегда ниже цены базового актива, но при приближении даты исполнения цена фьючерса стремится к цене базового актива, и сравнивается с ней в дату экспирации. Работая с фьючерсами, не забывайте про ликвидность, т.е. дневной оборот торгов. Чем выше уровень ликвидности, тем ниже риск торговли. Ближе к дню экспирации это становится существенным моментом.

Добро пожаловать в мир производных финансовых инструментов, и удачных вам сделок с фьючерсами на срочной секции Московской биржи!

«Цена на фьючерс в момент заключения контракта всегда ниже цены базового актива» — очень спорное утверждение.