Всех приветствую! Очень много стали рекламировать инвестиции, в том числе, как инвестировать в IPO, поэтому я решила про это написать. Я давно уже знаю про такие сделки, но особого интереса к ним не было. Да и сейчас, разобравшись немного с материалом, он не появился.

Я люблю сделки, где максимально минимизируется и пресекается любой азарт и эйфория. А в сделках IPO он, наоборот, разжигается со страшной силой.

Но обо всем по порядку...

Алгоритм участия инвестора в IPO

IPO – это выход акций на фондовом рынке впервые. Таким образом, эмитент привлекает капитал для дальнейшего своего развития.

Никто не может 100% знать сколько будет стоить акция этой компании до старта торгов.

Огромное количество аналитиков будут назначать предварительные цифры, опираясь на анализ финансовой составляющей компании, перспектив дальнейшего развития, и спроса на ее акции крупных иностранных инвесторов. И все равно, этот диапазон может быть неточным и меняться до последнего часа перед размещением. А рост акций может быть, а может и не быть.

Чем привлекают инвесторов сделки IPO ?

Высокая доходность, в случае успешного размещения, акций эмитента. Ведь речь может идти не только о 10% годовых, хотя кого-то удовлетворит и такой финансовый результат. Ведь в банке депозит дает около 5% годовых.

Какие риски в сделках IPO для частного инвестора?

Риски очень высоки, вот почему не рекомендуется участвовать в этих сделках больше 10% от вашего капитала. Не зря, крупные брокеры нашего российского рынка дают возможность принимать участие в сделках IPO только квалифицированным инвесторам. Может получиться так, что несколько размещений вам будет везти, а на каком-то вы получите убыток, который аннулирует прибыль предыдущих сделок.

Выбор брокера и открытие счета

Самостоятельно частному инвестору не получится участвовать в IPO. Этим занимаются банки и фонды. А они, в свою очередь, могут привлекать деньги для сделок IPO. В Америке на биржах NYSE и NASDAQ сделки IPO происходят достаточно часто. И доступ к сделке IPO можно получить даже через брокера. Но не все брокеры занимаются сделками IPO, вот некоторые из них:

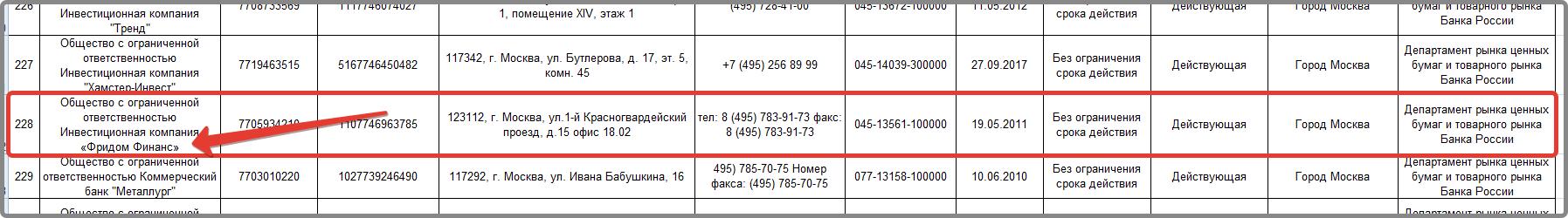

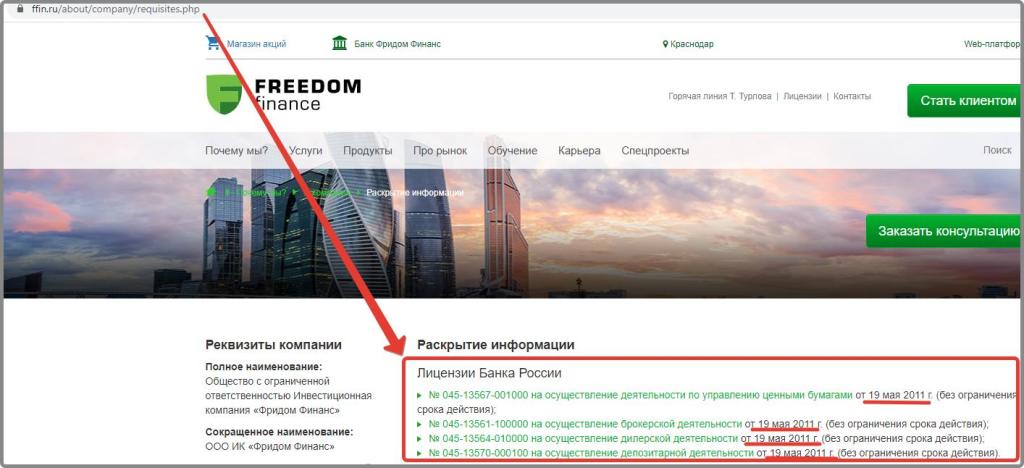

Фридом Финанс

Фридом Финанс-номер 1 в этой сфере инвестиций. Они привлекают клиентов любого финансового положения. Для таких инвестиций минимальный порог у них составляет: 2 000$. Их акции торгуются на американской бирже, что косвенно подтверждает надежность компании. На сайте Центробанка я нашла лицензию на осуществление брокерской деятельности данной компанией.

На своем сайте брокер эту информацию тоже опубликовал.

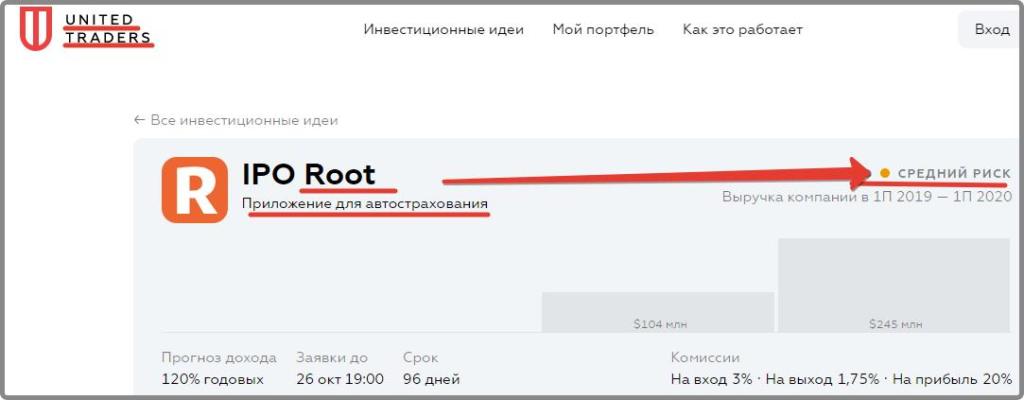

United-Traders

Есть, конечно, и другие брокеры, но вот не у всех могут быть лицензии на брокерскую деятельность. Взять, хотя бы, United Traders. Они зарегистрированы в оффшоре. И несмотря на низкий порог входа ( от 10$), явно стоит задуматься-стоит ли торговать через них.

Тогда уж лучше рассмотреть всем, слегка поднадоевший Тинькофф. Надоел со своей рекламой, но родной, да и с лицензией все в порядке у него.

Порога входа нет, но стоит повнимательней отнестись к скрытым комиссиям и платам.

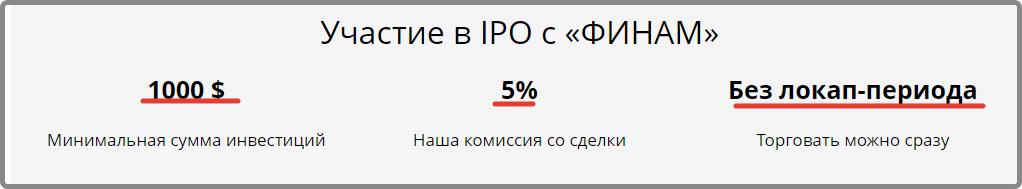

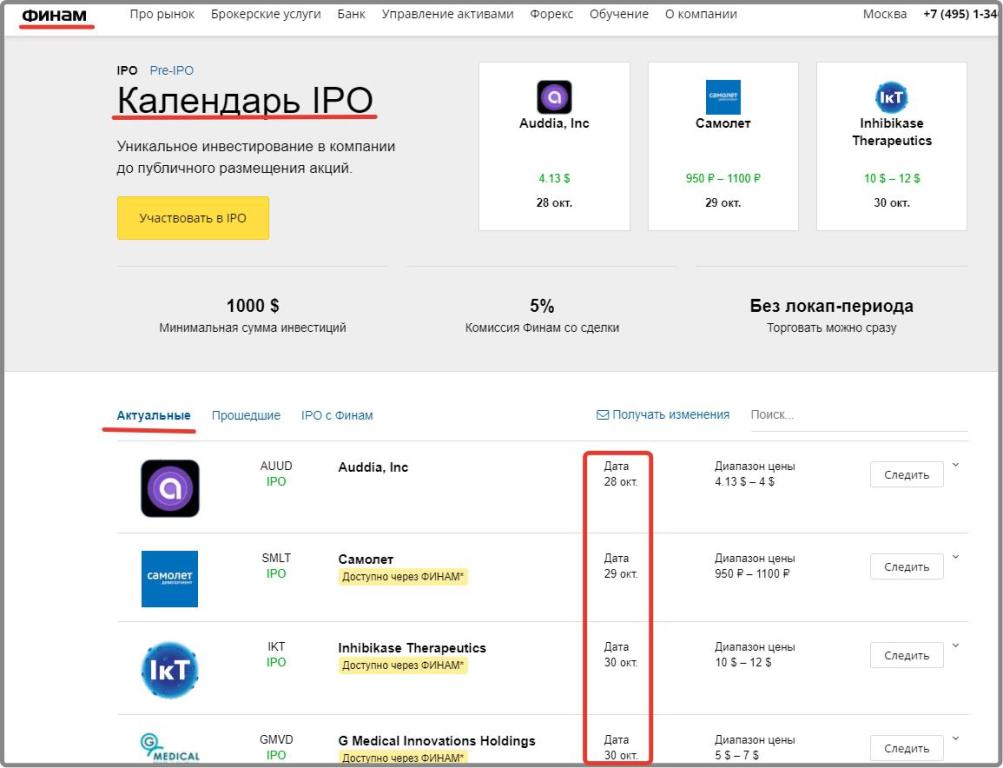

Финам

Ну и всегда рекомендую Финам. Это гигант по брокерским услугам, и выход на IPO сделки тоже дает, даже без локап-периода.

Даже с этим перечнем брокеров вам придется еще поработать плотно. Есть несколько базовых параметров, которые нужно очень тщательно прорабатывать. Помимо страны регистрации брокера и минимального порога выхода на IPO нужно четко знать:

- Комиссию за сделку, в том числе и скрытые.

- Можно ли досрочно продать акции после выхода на IPO, ведь очень часто ставят локап-период, когда нельзя продать купленные акции.

Выбор компании-эмитента для инвестирования

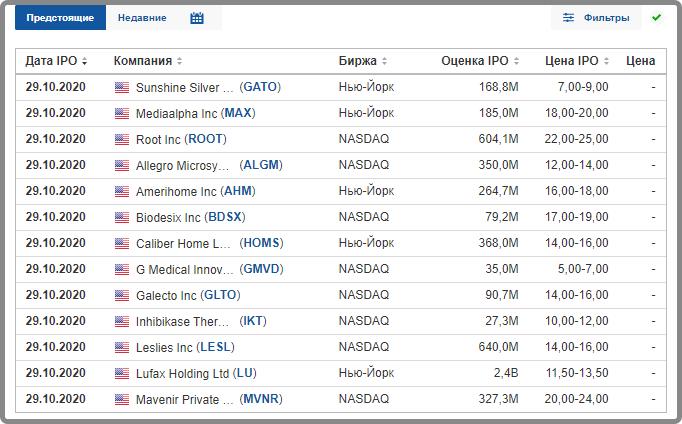

Если этап выбора проводника на сделки IPO за вами сделан, то начинается уже серьезная работа по выбору компаний, куда будете деньги инвестировать. Здесь хорошо, что всегда можно в календаре посмотреть предстоящие размещения.

Календарь IPO на Investing.com

Календарь IPO на сайте брокера Финам

Но проанализировать компанию самому будет сложней, ведь здесь очень важны перспективы развития, финансовые показатели (форма S-1), кто является андеррайтером и т. п. В общем можно сойти с ума от всего этого анализа. Поэтому хороший брокер будет осведомлять своих клиентов по оценке эмитентов, рискам и условиям размещения. Обычно закрепляют финансового советника, у которого можно любой вопрос решить.

Но у многих брокеров отлично сделана навигация по предстоящим IPO. Там подробная информация не только по деятельности компании, но и по комиссиям. Меня всегда этот вопрос больше всего интересует. И новичкам в инвестициях проще разбираться в компаниях, когда указывают степень риска. Любят выбирать низкую степень риска.

Важно! Не обязательно участвовать во всех сделках, которые будет рекомендовать ваш брокер, надеясь, что таким образом вы нивелируете неудачные IPO.

Тем более, что и капитал нужен будет уже приличный для диверсификации. И не стоит пугаться, что заявку сложно подать. В отличии от трейдинга, здесь не нужно указывать количество акций брокеру для покупки, ведь цену размещения точную никто еще не знает. Вы ложите сумму денег в заявке, а брокер все сделает. И если еще останутся денежные средства после приобретения акций, то они останутся на вашем брокерском счете.

На мой взгляд, сделки IPO достаточно нервные для клиентов. Лично у меня нет какого-то азарта и маниакального желания поменять торговлю фьючерсами на сделки IPO. Объясню почему:

Самая банальная причина для трейдинга и инвестиций-это нет гарантии получить доход от сделки. Действительно, цена может взлететь круто вверх на десятки процентов, но и упасть также легко, а вы ничего сделать не сможете. Ведь локап-период никто не отменял. Вы в этот период не можете продать бумаги. Он может длиться больше месяца.

Вот представьте ситуацию, куплены акции, цена взлетела, вы в эйфории, а потом бац и все падает. И вы ничего сделать не можете месяц, а то и больше. Локап-период может быть разный.

Это сделано для того, чтобы не было таких умников, которые же потом и обрушать акции и сделают бесмыссленной процедурку размещения. Но многие брокеры позволяют и раньше закрывать такие сделки, хотя придется заплатить посреднику комиссию и брокер просто может вас не пригласить на следующую IPO. Когда акции вы продадите, можно будет подсчитывать прибыль или убыток.

Пример расчета прибыли от участия в IPO

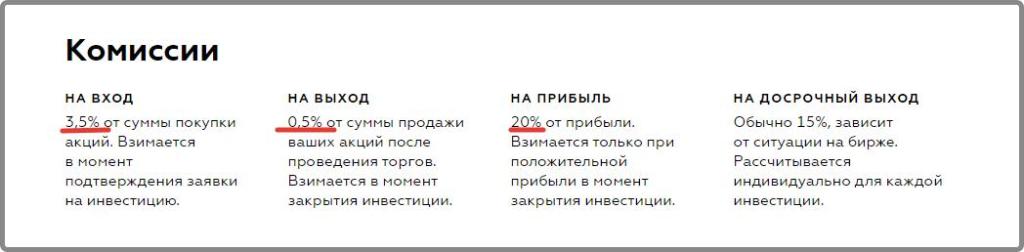

Комиссию при IPO сделках мы платим не только за вход, но и буквально за все: за продажу акций, за вывод денег. И самая главная комиссия-это комиссия с прибыли. Вот на примере сейчас все обсчитаем:

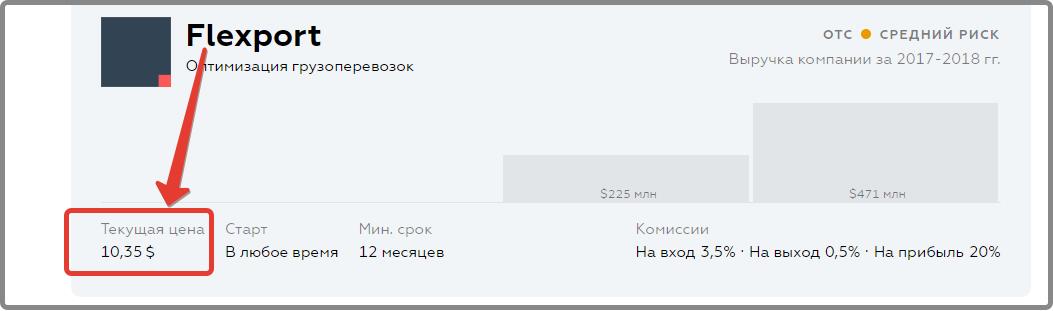

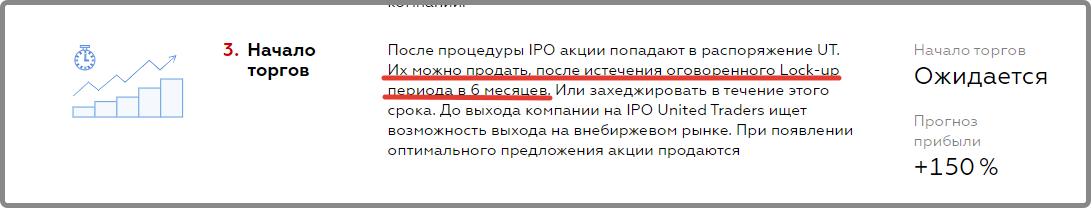

Возьмем с сайта брокера United Traders с вкладки инвестиционных идей одну из ближайших сделок IPO.

Все данные по сделке имеются в полном объеме. Вот их и возьмем.

Важно! Комиссия на вход-3,5% берется сразу со счета вашего в день подтверждения заявки на участие. Комиссия на выход-0,5% берется автоматически с вашего счета при закрытии инвестиции.

Комиссия с прибыли-20%. И возьмем тот случай, когда брокер нам одобрил инвестиции на 4 000 $. Сейчас цена размещения неизвестна, но мы возьмем для расчета аналитическую цифру из отчета о компании: 10,35 $

Значит: 4 000$ делим на 10,35 $, так мы, как инвесторы, можем купить 386 акций Flexport. Lock-up период здесь просто длинный, 6 месяцев.

Это очень тяжело будет высидеть. И если вы не обеспеченный инвестор, а пришли зарабатывать для жизни на бирже, то вам точно IPO не рекомендую. Насколько я опытна в трейдинге, но больше месяца мне не комфортно держать сделку. Что больше месяца-это предел комфорта!

Ожидаемая прибыль +150%.

Предположим, что цена возрастет на 50%. Мы же с вами реалисты. Берем реалистичные цифры!

10,35 $+50%=15,525 $ будет стоить одна акция после lock-up

Считаем комиссии, которые у нас заберут:

За вход: 4 000 $-3%=120 $

За выход: 386*15,525 $*0,5%=29,96 $

C прибыли: (5 992 $- 4 000 $)*20%=399 $

И чистая доходность трейдера без учета налогов: (5 992 $ — 4 000 $ -120 $ -29,96 $-399 $)/ 4000 $=0,36

Как инвесторы, мы можем рассчитывать получить через полгода после выхода сделки на IPO +36%.

Риски для частного инвестора

Риски высокие, ждать эмоционально в отдельных IPO очень тяжело и некомфортно. Надеяться на этом только преумножить свой счет-такая себе затея. Рост акций может и не произойти. Взять для примера UBER.

В день выхода акции стоили 45 $ за акцию, а на следующий день они стоили уже 42 $ за акцию. И до сих пор такую цену UBER повторить не получилось, хотя обновляли цену первичного размещения, но дальше цена не пошла.

Может быть и раньше IPO было более успешным, я не могу сказать, но сейчас инвесторов стало очень много. Ведь любая домохозяйка может стать инвестором. И все хотят урвать кусок пирога, да побольше. Поэтому и заявок одобряют меньше на первом размещении акций.

К примеру, вы заявили куплю акций на 300 000 рублей, а одобрят только на 30 000 рублей. Это всего лишь 10% от того, на что вы рассчитывали. А комиссии никто не отменял.

Заключение

Если вам кто-то рекомендовал сделки IPO, то я рекомендую вам быть очень осторожными. Ведь такие сделки точно не для новичков. Неправильно начинать свой путь инвестора с IPO.

Несмотря на то, что участвовать в сделках IPO не рекомендуется на весь ваш капитал, а только 10%, и эти 10% должны быть не маленькие. Это должна быть внушительная сумма денег, тогда и финансовый результат будет интересным. Если вы участвовали в первичном размещении акций, то поделитесь, пожалуйста, своим опытом в комментариях.

Лично я не променяю торговлю фьючерсами ни на какие IPO. И кстати, обучаю качественно этому всех, кто хочет изменить в своей жизни хоть что-то в лучшую сторону.

Добрый день!

Вы великолепно пишете, Светлана. А может быть я просто Ваша целевая аудитория.

Я начинающий инвестор, мечтающий стать трейдером. Пока только наблюдаю за рынком.

Спасибо большое!

Хочу купить